گفتههای حکیمی درباره جنبههای مختلف بخشنامه پرداختهای دیجیتال و همراه از جمله مدل کارمزدی پرداختهای همراه

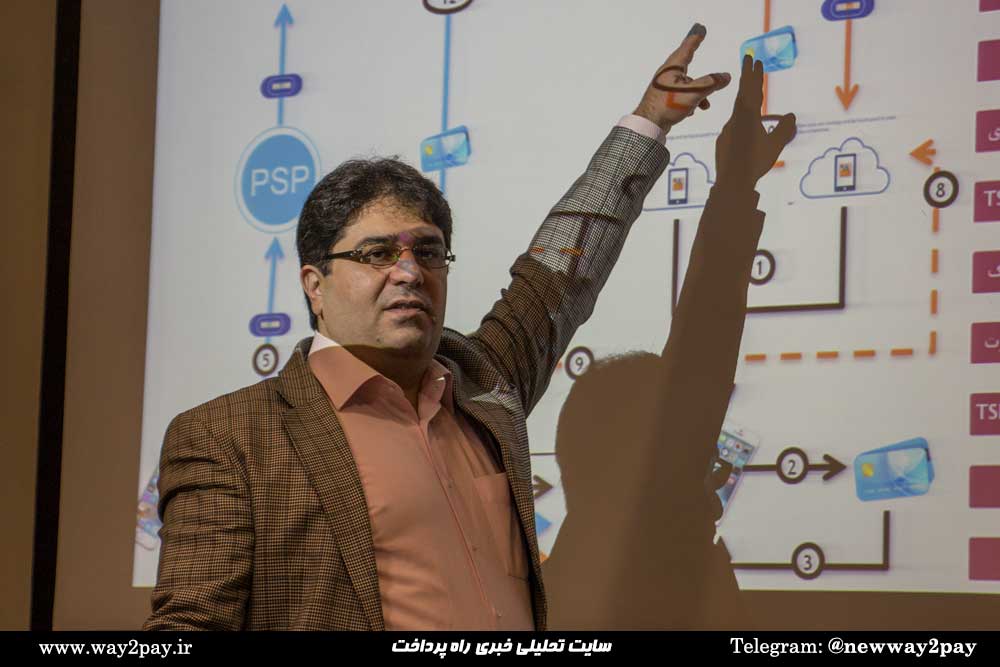

تقریباً یک هفته پیش بود که بانک مرکزی بخشنامهای را با عنوان «ضوابط پرداختهای دیجیتال و همراه» به شبکه بانکی ابلاغ کرد که در نوع خودش نقاط قوت و ضعفی داشت. در همین راستا، بانک مرکزی در یک نشست خبری با حضور مهندس ناصر حکیمی مدیرکل فناوری اطلاعات بانکی مرکزی، ضمن اعلام توضیحات بیشتر درباره این بخشنامه، خبر از امکان استفاده از پرداختهای همراه در نمایشگاه کتاب بهعنوان اولین پروژه رسمی در این راستا داد.

مدیرکل فناوری اطلاعات بانک مرکزی با اشاره به نفوذ تلفنها و ابزارهای همراه هوشمند در زندگی روزمره مردم گفت: «با زمینه و بسترسازی کنونی که با همکاری کارشناسان شرکت خدمات انفورماتیک، شرکت شاپرک، بانکها، ارائهدهندگان خدمات پرداخت و با هماهنگی بانک مرکزی صورت گرفته است، امیدواریم متناسب با آخرین فناوریهای جهانی، در ایران نیز استفاده از تلفنهای همراه و دیگر ابزارهای هوشمند در حوزه پرداخت بانکی نیز بهسرعت رواج یافته و بخشی از فعالیتهای روزمره مردم تسهیل شود.»

فازی جدید در پرداختهای درونبرنامهای

وی گفت: «همچنین در خصوص پرداخت از طریق شبکههای اجتماعی باید گفت که زیرساخت فعلی ارائه شده توسط بانک مرکزی، زمینهساز ارائه خدمات پرداخت درون برنامهای در این شبکهها بوده و فصل جدیدی را در تجربه کاربری پرداخت رقم خواهد زد.»

حکیمی با تأکید بر اهمیت امنیت اطلاعات در حوزه پرداخت گفت: «استفاده از ابزارهای هوشمند برای پرداخت مستلزم بهرهگیری از روشهایی است که در آن ملاحظات امنیتی رعایت شده باشد؛ بنابراین باید زیرساخت لازم برای مدیریت مباحث امنیتی ایجاد میشد.»

استفاده از نشانگذاری در فرآیند پرداخت همراه

این مقام مسئول با اشاره به استفاده از نشانگذاری (Tokenization) در پرداختهای همراه، گفت: «استفاده از نشانگذاری در پرداخت تنها منحصر به تلفنهای همراه هوشمند نمیشود و در ابزارهایی همچون ساعتهای هوشمند نیز قابلاستفاده خواهند بود.

پرداخت با تلفنهای هوشمند محدود به تناظر یکبهیک میان ابزار پرداخت (کارتبانکی) و ابزار هوشمند نیست؛ بهعبارتدیگر ابزار هوشمند محدود به یک ابزار پرداخت خاص مانند کارت بانکی نمیشود و از این طریق میتوان انواع ابزارهای پرداخت را به آن معرفی کرد. بنابراین درصورتیکه مشتری کیف پول خود را فراموش کرده و یا نخواهد آن را همراه خود داشته باشد، میتواند از تلفن همراه و یا ساعت هوشمند خود به جای کیف پول برای انجام پرداختهایش استفاده کند.»

روش کار این خدمت نوین بانکی بهاینترتیب است که فرایند کشیده شدن کارتبانکی با نزدیک شدن تلفن و یا ساعت هوشمند به دستگاه کارتخوان شبیهسازی میشود. به تعبیری دیگر، برای پرداخت با استفاده از ابزار هوشمند تنها کافیست ابزار هوشمند خود را به دستگاه کارتخوان و یا حتی دستگاه خودپرداز نزدیک کرد.

دو تغییر مهم پیش روی

مدیرکل فناوری اطلاعات بانک مرکزی در ادامه گفت: «از این پس دو نوع تغییر اتفاق خواهد افتاد؛ اول اینکه با توجه به ایجاد زیرساخت جدید، امکان معرفی انواع شیوههای پرداخت جدید فراهم میشود. ازجمله میتوان به پرداختهای بزن و برو (Tap&Go) اشاره کرد که گرچه رقم و سقف آن محدود خواهد بود، ولی به علت اینکه نیاز به ورود رمز ندارد، سریع و بدون اتلاف وقت هستند.»

پیش از این به علت محدودیت فناوریهای کارتهای مغناطیسی، امکان پرداخت به شیوه بزن و برو فراهم نبود؛ بنابراین طبیعی است که پس از این بسیاری از فرایندهای روزمره و عادی خرید تغییر کند. همچنین با زیرساخت مورد اشاره، زمینه برای کیف پول الکترونیکی که بدون رمز و با سرعت زیاد، تراکنشهای مشتری را انجام میدهد، فراهم خواهد شد.

حکیمی درخصوص تغییر بعدی گفت: «تغییر بعدی در فرایند پرداختهای مجازی خواهد بود. با توجه به شکلگیری نمونههای موفق فروشگاههای مجازی، بخش بزرگی از فروشندگان به دنبال ایجاد فروشگاه با استفاده از اپلیکیشنهای موبایلی هستند و فرایند نشانگذاری امکاناتی را در اختیار توسعهدهندگان نرمافزارهای کاربردی خواهد گذاشت تا مشتریان آنها بتوانند از طریق همان اپلیکیشن بدون اینکه خارج شوند به شکل درون برنامهای پرداخت را به انجام برسانند. تاکنون امکان این وجود نداشت که اطلاعات بانکی مشتریان را در اختیار این اپلیکیشنها قرار دهیم که با فرایند نشانگذاری این مشکل رفع شده است و توسعهدهندگان میتوانند امکان پرداخت درون برنامهای را نیز در نرمافزارهای خود لحاظ کنند. چراکه با توجه به نشانگذاری شدن اطلاعات کارت بانکی، هیچ اطلاعاتی در اختیار این اپلیکیشنها قرار نخواهد گرفت که بعداً بتواند دستمایه سوءاستفاده قرار بگیرد.»

حکیمی به ایجاد بازاری جدید در عرصه نرمافزارهای استفادهکننده از نشانگذاری اشاره کرد و افزود: «با توجه به اینکه یکی از مسائل اصلی فینتکها (استارتآپهای حوزه فناوریهای مالی) دسترسی محدود آنها به عملیات پرداخت است، بر همین اساس یکی از اهداف ما در بانک مرکزی فراهم کردن فضای مناسب برای اشخاصی بود که به دنبال ارائه خدمات مالی گستردهتر از بانکها هستند که در ادامه مسیر، زمینه برای ایجاد این امکانات نیز فراهم خواهد شد.»

نشانگذاری چیست؟

حکیمی در ادامه درباره فرایند نشانگذاری گفت: «به بیان ساده، با استفاده از نشانگذاری میتوان دادههای حساسی را که نمیتوان بدون قرار دادن در ابزار واسطه خاصی همچون کارتبانکی در اختیار متقاضی قرار داد، به یک رقم رمزگذاری شده خاص تبدیل کرد که تنها در همان فرایند پرداخت کاربرد دارد و اگر هم افشا شود، قابلیت استفاده مجدد نخواهد داشت.»

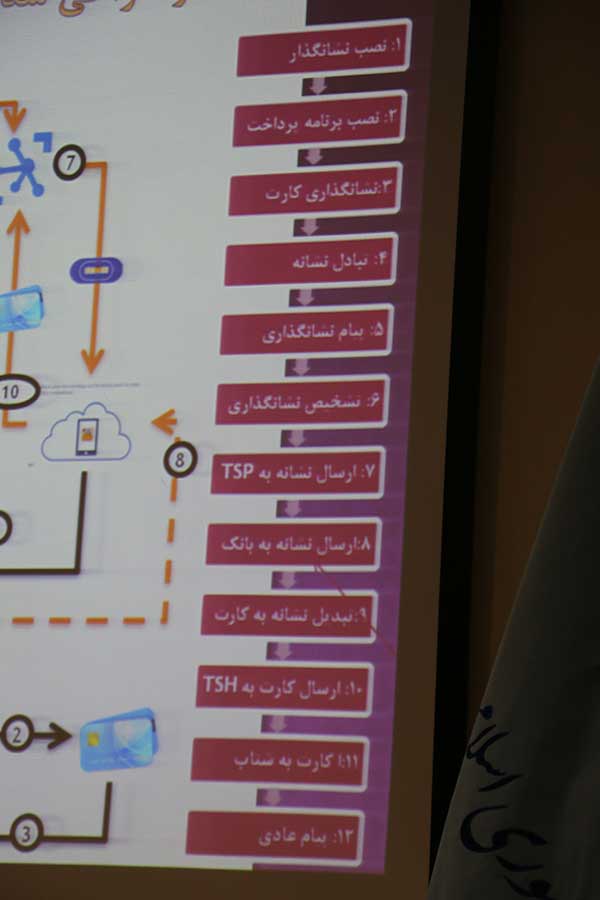

به گفته حکیمی، فرایند نشانگذاری از نصب نرمافزار پرداخت – هر اپلیکیشنی که به این شیوه بخواهد پرداخت داشته باشید – در تلفن هوشمند آغاز میشود. در مرحله بعد فرایند نشانگذاری کارتبانکی توسط خود بانک صورت خواهد گرفت. پس از تبادل نشانه از طریق نزدیک کردن تلفن هوشمند به دستگاه کارتخوان، پیام نشانگذاری شده برای رمزگشایی به مرکز شتاب ارسال میشود.

حکیمی در ادامه گفت: «در مسیرِ تراکنشِ نشانگذاری شده، ما دو نهاد جدید با عناوین مانا (مرکز ارائه نشانههای الکترونیکی) و سهند (سامانه هدایت نشانههای دیجیتال) ایجاد کردهایم. نقش مانا نشانگذاری شماره کارت و کدگشایی از آن است و اگر مختصات فنی لازم را رعایت کنند، محدودیتی در تعداد ماناها وجود ندارد. سهند نیز نقش هدایت نشانه به مانا تهیهکننده آن نشانه و دریافت شماره کارت از آن را دارد؛ بهعبارتدیگر سهند برای معرفی ماناها به شتاب تعریف شده است. سهند در مرکز شتاب مستقر خواهد شد ولی ماناها میتوانند خارج از زیرساخت ملی پرداخت و در بانکها یا شرکتهای طرف قرارداد آنها که روالهای امنیتی و ارتباطی را طی کنند قرار گیرند.»

امنیت در فرآیند پرداخت همراه

مدیرکل فناوری اطلاعات بانک مرکزی با اشاره به ارتقای سطح امنیتی تراکنشها از طریق فرایند نشانگذاری گفت: «در حال حاضر که با افشاء اطلاعات کارتهای مغناطیسی امکان سوءاستفاده فراهم است، با فرایند نشانگذاری این مشکل رفع میشود زیرا که با نشانگذاری بخشی از اطلاعات از بین میرود و همچنین نشانه ایجاد شده قابلیت سوءاستفاده ندارد.»

وی افزود: «با نشانگذاری سه لایه امنیتی خواهیم داشت؛ اول قفل تلفن هوشمند است و در مراحل بعدی قفل نرمافزار پرداخت و رمز کارت امنیت را تأمین خواهند کرد؛ بنابراین به رمز کارت که تنها لایه امنیتی در پرداختهای کارتی به شمار میرود، در پرداخت همراه به شکل غیر از Tap&Go، دو لایه امنیتی دیگر اضافه خواهد شد و در صورت مفقود شدن تلفن همراه نیز امکان سوءاستفاده وجود نخواهد داشت. در مدل Tap&Go نیز که بدون رمز کارت بانکی انجام میشود، ایجاد یک سقف مبلغی تراکنش محدود نیز در همین راستا است که اگر به هر دلیل فردی به دو رمز دیگر دسترسی پیدا کرد، مبلغ سوءاستفاده محدود باشد؛ درست مانند پول نقدی که هنگام گم کردن کیف پول فیزیکی، فرد یابنده امکان سوءاستفاده از آن را دارد، با این وجود که در تلفن همراه دو رمز نیز سد راه وی خواهد بود.»

وی درخصوص سقف پرداخت موبایلی اظهار داشت: «در نمایشگاه کتاب که این شیوه برای بن کارتهای نمایشگاه تعریف شده، سقف پرداخت ۲۰۰ هزار تومان است، اما برنامه داریم که تا ۶ ماه آینده این سقف به ۵۰۰ هزار تومان که همان سقف کنونی کارتهای مغناطیسی است، افزایش یابد.»

مدل کارمزدی پرداختهای همراه

ناصر حکیمی مدیرکل فناوری اطلاعات بانکی مرکزی در پایان نیز درباره چگونگی مدل کارمزدی پرداختهای همراه گفت: «با توجه به اینکه در حال حاضر تأکید روی راهاندازی این سرویس و زیرساختهای لازم از سوی شبکه بانکی و پرداخت است، با وجود آماده بودن زیرساخت شیوه Tap&Go در شش ماه اول سال تمایل داریم پرداختها با رمز انجام شوند هرچند اگر بانکی تمایل داشته باشد میتواند در استفاده از شیوه Tap&Go پیشقدم شود. در این شش ماه فعلاً کارمزدها مانند همان تراکنشهای کارتی خواهد بود. ولی در شش ماه دوم که تأکید بر توسعه شیوه Tap&Go خواهد بود، مطمئناً سازوکار کارمزدی تغییر خواهد کرد.»