نئوبانک چیست و چه خدماتی ارائه میدهند؟

بانکداری سنتی تصویر ساختمانهای آجری، دستگاههای خودپرداز و کاغذبازی را در ذهن شما تداعی میکند. اما استارتآپهای جدید فینتکی که با نام نئوبانک شناخته میشوند قصد دارند با این پیشفرضها مبارزه کرده و بخش دیجیتالی را در اولویت قرار دهند؛ این پلتفرمهای بانکداری که معمولا به عنوان پلتفرمهای صرفا دیجیتالی شناخته میشوند قرار است تجربه راحت و سریع آنلاین را فراهم کرده و هزینه خدمات را به صفر رسانده یا تا حد زیادی کاهش دهند.

اما امروز آیا تجربه دلپذیر کاربری تنها ارمغان نئوبانک برای کاربران است؟ در این متن چند مورد از مشهورترین نئوبانکهای دنیا، مدلهای تجاری آنها و اطلاعاتی که باید پیش از استفاده از آنها داشته باشید را بررسی میکنیم.

نئوبانک چیست؟

نئوبانکها که گاهی «بانکهای چالشگر» (Challenger Banks) نیز نامیده میشوند یک سری شرکتهای فینتکی هستند که اپلیکیشن، نرمافزار و تکنولوژیهای دیگر را برای سادهسازی بانکداری موبایلی و آنلاین ارائه میکنند. این فینتکها معمولا در یک سری محصولات امور مالی از جمله حسابهای جاری و سپرده تخصص دارند.

این بانکهای نوین معمولا زیرکتر از همتایان سنتی خود بوده و شفافیت بیشتری دارند؛ البته بسیاری از این نئوبانکها برای تضمین محصولات مالی خود با موسسات سنتی همکاری میکنند.

این فینتکها در آمریکا معمولا نئوبانک نامیده میشوند. عبارت «بانک چالشگر» اولین بار در انگلستان شهرت پیدا کرد و به تعدادی از استارتآپهای فینتک اشاره دارد که در دوران بحران اقتصادی ۲۰۰۷ تا ۲۰۰۹ پدید آمدند.

لقب «چالشگر» عبارت شایستهای برای این سازمانها است. این شرکتها معمولا با اخلالگرایان و متحولکنندگان دیگر صنایع مقایسه میشوند. در حال حاضر همانطور که شرکت ایربیانبی (Airbnb) صنعت هتلداری و مهمانپذیری را متحول کرده و همانطور که لیف و اوبر حمل و نقل را زیر رو کردند نئوبانکها نیز در حال انقلابی مشابه در بخش بانکداری هستند. چند نئوبانک بزرگ در آمریکا توجه مشتریان را به خود جلب کردهاند. برای مثال در فوریه ۲۰۲۱، برآورد شد که نئوبانک چایم (Chime) 12 میلیون کاربر داشت که نسبت به ۸ میلیون کاربر سال گذشته رشد خوبی داشته است.

تحقیقی از سوی شرکت مشاوره اکستون (Exton Consulting)، که یک شرکت مشاوره استراتژی و مدیریت برای خدمات امور مالی در پاریس است، در دسامبر ۲۰۲۰ نشان داد که در حال حاضر ۲۵۶ نئوبانک در جهان وجود دارند.

نئوبانکهای معروف

تعداد نئوبانکهای فعال در بازار بیشمار است. در لیستی که مجله فوربز چندی پیش از مشهورترین بانکهای آنلاین منتشر کرد ترکیبی از نئوبانک و پلتفرمهای «دورگه» که خدمات دیجیتال مشابهی را ارائه کرده اما به موسسات سنتی متصل هستند را شاهد بودیم.

چایم (Chime)

چایم با بیش از ۱۲ میلیون کاربر شناخته شدهترین نئوبانک در آمریکا محسوب میشود. این پلتفرم بسیاری از هزینههای رایج در بانکهای فیزیکی را حذف کرده و خدمات را با هزینه کمتری ارائه میکند. چایم فرصتهایی امکان اعتبارسازی را فراهم کرده، دسترسی زودهنگام را به واریزیهای مستقیم ممکن میکند و یک قابلیت سپرده خودکار با نرخ سود رقابتی در سال (APY) را در اختیار مشتریان میگذارد.

وارو بانک (Varo Bank)

وارو بانک به عنوان یک نئوبانک بنیانگذاری شد. اما این شرکت که در حال حاضر حدود ۲ میلیون کاربر دارد در سال ۲۰۲۰ جایگاه یک بانک کامل ملی را از اداره کنترل ارز (OCC) دریافت کرده و رسما به یک بانک تبدیل شد. این بانک خدماتی مشابه چایم را ارائه کرده و در عین حذف هزینه های ماهیانه یا اضافه برداشت، پیش نیازی برای حداقل موجودی ندارد. کاربران برای افتتاح حساب نیازی به اعتبار سنجی و بررسی پیشینه اعتباری ندارند.

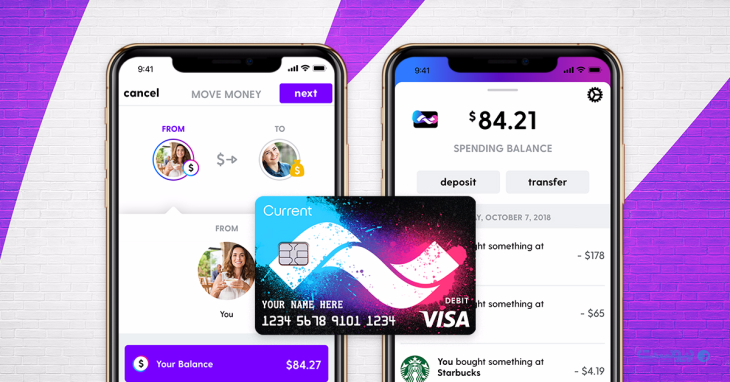

کارنت (Current)

کارنت هم نئوبانک دیگری است که در آمریکا صدها هزار کاربر را جذب خود کرده است. این نئوبانک مزایایی مثل دسترسی زودهنگام به واریزی مستقیم، اضافه برداشت بدون هزینه و بازپرداخت قرض و بازگشت وجه خرید را به کاربران ارائه میکند.

بانکهای چالشگر خارج از آمریکا

مشهورترین چالشگرهای انگلستان عبارتند از روُلوت (Revolut) که کار خود را در آمریکا را نیز آغاز کرده و البته استارکینگ (Starking) و متروبانک (Metro Bank).

تفاوت نئوبانک با بانکهای آنلاین

نئوبانکها پلتفرمهای بانکداری عمدتا آنلاین و بدون شعبه هستند اما نباید آنها را با بانکهای آنلاین اشتباه گرفت. به طور کلی بانکهای آنلاین یک شکل و شمایل بانکی دارند و خدمات گستردهتری از جمله وام را در اختیار مشتریان قرار میدهند. برای مثال اَلای بانک (Ally Bank) یک بانک آنلاین محسوب میشود.

بازیگران پرسابقه حوزه بانکداری در پاسخ به پلتفرمهای نئوبانک محصولات خودشان را ارائه یا تقویت کردهاند و یا بخشهایی را برای رقابت با صنعت نئوبانک تاسیس کردهاند. برای مثال بانک کپیتال وان ۳۶۰ (Capital One 360) یک حساب جاری با مزیتهای مشابهی مثل عدم نیاز به حداقل موجودی است. ماراکوس (Maracus) از بانک گلدمن ساکس و دیسکاور بانک (Discover Bank) از خدمات مالی دیسکاور از جمله دیگر بازیگران این بخش محسوب میشوند.

نئوبانکها از چه راهی درآمدزایی میکنند؟

نئوبانکها معمولا از یک مدل تجاری متفاوت از موسسات بانکداری استفاده میکنند. بخش عمده درآمد این شرکتها از هزینه مبادلات یا هزینهای است که فروشندگان هنگام خرید با استفاده از کارت اعتباری این نئوبانکها پرداخت میکنند. نئوبانکها به عنوان سازمانهای کوچک میتوانند نرخ مبادله خود را تا هفت برابر بانکهایی که بیش از ۱۰ میلیارد دلار دارایی دارند افزایش دهند.

همچنین درآمد بانکهای چالشگر از مشتریانی که از دستگاههای ایتیام خارج از شبکه استفاده میکنند نیز جای بحث دارد. وبسایت اکسیوس (Axios) در بررسی منابع درآمد چایم اعلام کرد که درآمد این شرکت از دستگاههای ایتیام خارج از شبکه «قابل توجه» است و تا ۲۰ درصد هزینه دریافت میکند. چایم در پاسخ به این گزارش گفت که این منبع درآمدی «کسر کوچکی» از مجموع بازده مالی این شرکت را تشکیل داده و تصریح کرد که این شرکت ۳۸ هزار ایتیام رایگان و بدون نیاز به هزینه را در آمریکا ارائه کرده است.

صندوقهای سرمایه هم در یک دهه گذشته بودجه زیادی را به نئوبانکها تزریق کردهاند. چایم ۴۸۵ میلیون دلار سرمایه را در سری F جذب سرمایه خود دریافت کرد و همین موضوع باعث شد تا این شرکت تا ۱۴.۵ میلیارد دلار ارزشگذاری شود. «وارو» پیشتر همین امسال ۶۳ میلیون دلار سرمایه جذب کرد و مجموعه این نئوبانک از زمان آغاز به کار خود ۴۸۲ میلیون دلار سرمایه دریافت کرده است.

اما داستان همه بانکهای چالشگر به موفقیت آنها ختم نمیشوند و برخی منتقدان به ارزشگذاریهای بیش از حد انتقاد دارند. پاندمی و تاثیر آن بر هزینههای مشتریان باعث شده تا یک سری نئوبانکهای اروپایی مثل مونزو (Monzo) به شدت از پاندمی متاثر شوند. نئوبانک شینجا (Xinja) در استرالیا سال گذشته با اشاره به بحران کووید-۱۹ و دشواریهای جذب سرمایه کار خود را به پایان رساند.

در آمریکا نیز بانک دیجیتال BBVA به تازگی اعلام کرد که دو بانک چالشگر را که خریداری کرده بود با مشکل مواجه شدهاند: سیمپل (Simple) که در سال ۲۰۰۹ تاسیس شده بود و آزلو (Azlo)، که یک بانک بدون هزینه تراکنش برای کسب و کارهای کوچک است. براساس شنیدهها، بانک PNC که قرار است بخش آمریکایی BBVA را خریداری کند میخواهد مشتریان سیمپل و آزلو را جذب خود کند. این موارد نشان میدهند که رشد طولانی مدت در این حوزه با تنش و مشکلاتی همراه است.

آیا استفاده از نئوبانک بهجای بانکهای سنتی انتخاب خوبی است؟

به دلیل افزایش تقاضا برای خدمات مالی دیجیتال، تبدیل شدن به نئوبانک بسیاری را وسوسه میکند. انجام کارهای روزمره از جمله وصول چک یا پرداخت آنلاین و بدون هزینه چیز خوبی است. همچنین آزادی عمل نئوبانکها که معمولا موانع رگولاتوری کمتری دارند نیز باعث شده تا زمان مورد نیاز برای راهاندازی و پردازش کمتر شود.

البته با این وجود نئوبانک برای همه مناسب نیست. نئوبانکها خدمات محدودتری نسبت به متصدیان امور مالی دارند. این شرکتها یا اعتباری محدود در اختیار کاربران قرار داده و یا اصلا اعتباری در اختیار آنها نمیگذارند. همچنین نئوبانکها به ندرت شعبههای فیزیکی دارند و درنتیجه مشتری کمتر به مشاوره و کمک فردی دسترسی خواهد داشت.

کاربرانی که میخواهند بانک سنتی خود را با یک بانک دیجیتال جایگزین کنند باید فاکتورهایی را در نظر بگیرند:

محصولات امور مالی یعنی حسابهای جاری، پلتفرمهای انتقال پول و غیره و چگونگی برآورده ساختن نیازهای مشتری

تعداد دستگاههای خودپرداز (ATM) و دسترسی به آنها.

هرگونه هزینهای که به ویژه برای اضافه برداشت وجود دارد.

نرخ بهره حسابهای همراه با سود.

آموزش امور مالی یا قابلیتهای تامین بودجهای که پلتفرم در اختیار شما میگذارد.

مشتریان احتمالی نئوبانک باید میزان راحتی خود با این پلتفرمهای تکنولوژی را بررسی کنند. آیا حاضرید اپلیکیشن جدیدی را دانلود کنید و اجازه دسترسی به دادههای امور مالی را به آن بدهید؟ آیا میتوانید نیازهای بانکداری خود را با چتباتها در میان بگذارید؟ آیا خدمات صرفا آنلاین برای شما جذابیت دارند یا پشتیبانی حضوری را ترجیح میدهید؟

همچنین با توجه به وضعیت فعلی بازار نئوبانک در اروپا، موضوع دیگری را نیز باید در نظر داشته باشد. اگر نئوبانک ورشکسته شده یا از هم بپاشد چه میشود؟ زمانی که سیمپل توقف کار خود را در ژانویه ۲۰۲۱ اعلام کرد به مشتریان تضمین داد که چند ماهی به حسابهای خود دسترسی دارند و نهایتا این حسابها به BBVA یا همان شرکت مادر آنها منتقل میشود. اما نئوبانکهای تنهایی که به یک بانک یا موسسه مالی بزرگ وابسته نیستند چطور؟

به همین دلیل باید بررسی کنید که نئوبانک مورد نظر شما از سوی دولت فدرال و ملی تضمین شده باشد. با این بررسیها میتوانید به خوبی درمورد نئوبانک مد نظر خود تصمیم گیری کنید.

مزایا و معایب نئوبانک

همانند تمامی موسسات امور مالی، نئوبانکها نیز مزایا و معایت خود را دارند.

مزایا

هزینه پایین: نئوبانکها برخلاف بانکها هزینه نگهداری از شعب را ندارند. برخی پلتفرمها این کاهش هزینه را با کاهش هزینه امور مالی برای مشتریان جبران میکنند.

نرخ سود بالاتر: به دلیل هزینههای پایینتر، نئوبانکها معمولا نرخ سود بالاتری را در اختیار کاربران خود قرار میدهند.

راحتی استفاده: شما میتوانید کارهای روزمره از جمله وصول چک یا پرداخت نفر به نفر را با استفاده از بانکداری موبایلی یا آنلاین از هرکجا و در هر زمانی انجام دهید.

معایب

ماهیت بانکی وجود ندارد: نئوبانکها بانک نیستند و ماهیت و جایگاه بانکی ندارند. در عوض این موسسات عموما برای تضمین محصولات خود با یک بانک همکاری میکنند. پیش از انتخاب نئوبانک، وضعیت همکاری آن با بانک پشتیبان و تضمین دولتی را بررسی کنید.

محدودیت خدمات نسبت به بانکهای سنتی: نئوبانکها عمدتا خدمات محدودتری نسبت به بانکهای سنتی یا آنلاین دارند. این موسسات به جای وام بیشتر روی حساب جاری و سپرده تمرکز میکنند.

نئوبانکها درنتیجه عصر جدید و دیجیتالی و برای کاستن از دشواریهای امور مالی ساخته شده و شهرت یافتند. با وجود مشکلاتی که کم و بیش در این بخش دیده میشود اما به نظر نمیرسد که این جریان به این زودیها از هم بپاشد و در صنعتی که مدتها به تنوع و تغییر تمرکز نیاز داشت یک موهبت محسوب میشود.